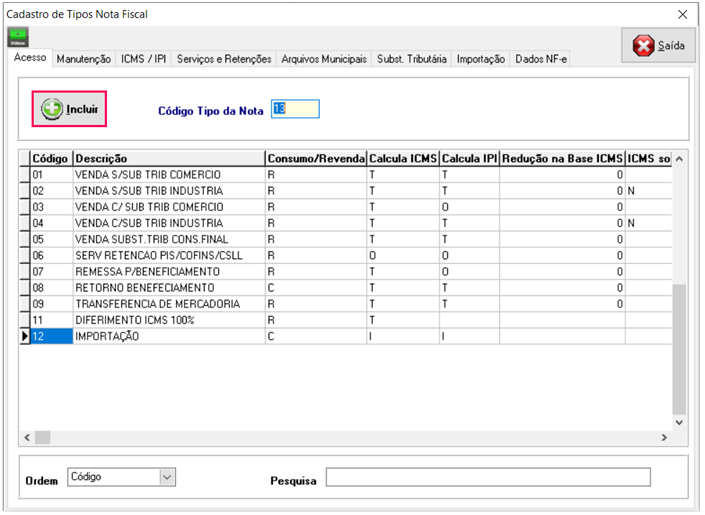

PASSO 1

Acesse "Cadastros > Outros Cadastros > Tipo de Nota", clique no botão "Incluir", o sistema apresentará o próximo código no campo "Código Tipo da Nota", clique na tecla "Enter" do seu teclado.

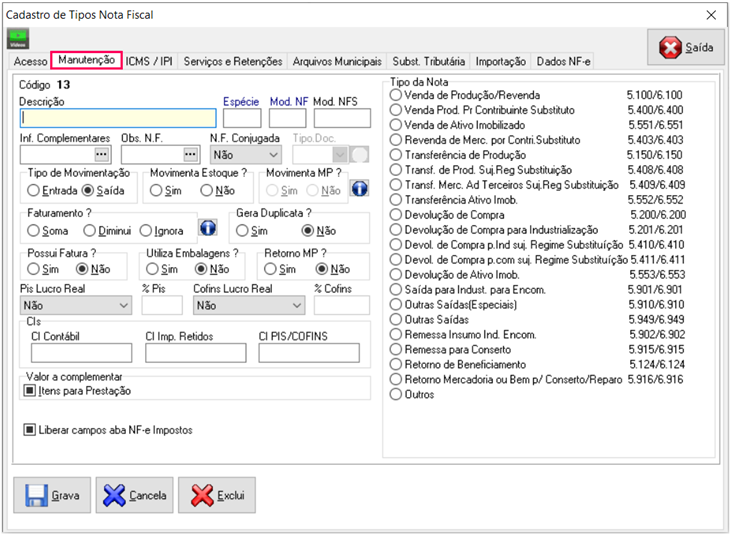

PASSO 2

Preencha os campos conforme as orientações abaixo.

Campos de preenchimento obrigatório.

Descrição: Campo somente para controle no sistema, facilitando assim a identificação da mesma no processo de emissão.

Espécie: Para Nota Fiscal Eletrônica informe a sigla "NF-e". Para Nota Fiscal de Serviços informe a sigla "NFS-e". Campo obrigatório.

Mod. NF: Informe o código "55" para "NF-e".

Modelo NF de Serviço (Mod. NFS): Preencha esse campo somente se a sua nota for Nota Fiscal de Serviço. Campo de integração com o sistema E-Fiscal. Registre a informação para o livro fiscal na qual a nota é exportada, exemplos "51", "53" ou "56".

Tipo de Movimentação: Selecione se esse tipo de nota se refere a uma "Entrada" ou "Saída". Desta forma, será apresentada no quadro "Tipo de Nota", as opções de códigos de "CFOP" (Dentro do Estado/Fora Estado), para selecionar, de acordo com esta operação.

Tipo da Nota: Selecione o "CFOP" (Dentro do Estado/Fora Estado) para este tipo de nota que está cadastrando. Se o "CFOP" desejado não aparecer nessa tela, selecione a última opção "Outros", abrirá uma nova tela com a listagem completa dos "CFOP" de "Dentro do Estado" e de "Fora Estado" para seleção.

Campos de preenchimento opcional.

Obs. NF (NFS-e e NF-e): Deve ser preenchido somente se esse tipo de nota utilizar sempre a mesma informação e/ou observação já pré-cadastradas em "Cadastros > Outros Cadastros > Observação para Nota Fiscal".

Inf. Complementares (somente NF-e): Deve ser preenchido somente se esse tipo de nota utilizar sempre a mesma informação e/ou observação já pré-cadastrada em "Cadastros > Outros Cadastros > Informações Complementares".

Importante: As "Inf. Complementares" são visíveis somente no XML. Já a "Obs.NF" é apresentada no XML e DANFE.

Movimenta Estoque?: Esta opção refere-se a movimentação de estoque "Entrada" e "Saída".

Operação de Saída:

- Sim: A quantidade de saída será deduzida/abatida do saldo de estoque do produto.

- Não: O saldo do estoque do produto não sofrerá alterações.

Operação de Entrada:

- Sim: A quantidade de entrada será somada ao saldo de estoque do produto.

- Não: O saldo do estoque do produto não sofrerá alterações.

NF Conjugada (Modelo NF-e 55): Indique "Sim" se a empresa emite Nota de Produto junto a Nota de Serviço. Verifique se o Município permite este tipo de emissão.

Faturamento: Defina se este tipo de nota vai somar/diminuir ou ignorar nos relatórios de faturamento.

Movimenta MP: Esse parâmetro permite definir se os produtos do tipo "Matéria Prima" também terão movimento de saldo de estoque com lançamento utilizado esse tipo de nota. Lembrando que no cadastro do produto o campo "Tipo do Item" deve estar como "Matéria Prima". Indicando "Não" o produto não terá a movimentação registrada no estoque.

Utiliza Embalagens: Informe se deseja calcular os dados da embalagens para apresentação na nota fiscal, assim ao final da emissão da nota será apresentada a tela para recalcular as embalagens.

Gera Duplicata: Habilitado como "Sim", será obrigatório informar a condição de pagamento na emissão e se integrado com o Financeiro vai gerar duplicata no contas a receber/pagar.

Possui Fatura: Habilite a opção como "Sim", para indicar se na NF, terá desdobramento das faturas (Duplicatas).

Retorno MP: É utilizado para Notas de Retorno de Industrialização, quando em seu processo foi utilizado produtos do cliente.

Importante: Este parâmetro não é utilizado para emissão de NF-e (Modelo 55).

Valor a Complementar - Itens para Prestação: Quando selecionado "Itens para Prestação" ao inserir o produto na NF, serão habilitados dois novos campos, informe se deseja somar/diminuir/ignorar o valor total do produto inserido.

Liberar Campos Aba NF-e Impostos: Ao selecionar o parâmetro na digitação da nota fiscal os campos da aba "NFe\Impostos" estarão liberados para digitação. Ou seja, o sistema não fará cálculos automaticamente, e todos os valores devem ser inseridos manualmente pelo usuário.

Campos de Preenchimento quando sistema possui Integração com os sistemas E-Fiscal/Contábil: Estas informações não são utilizadas para emissão de NF-e.

PIS Lucro Real e COFINS Lucro Real: Configure se a empresa se enquadrar neste tipo de legislação.

Observação: Para calcular o PIS e COFINS nas notas, preencha a aba "Serviços e Retenções".

CI Contábil: Se refere ao código de integração do sistema E-Fiscal com o Contábil. Como o sistema exporta as notas fiscais para o sistema E-Fiscal, e este para o Contábil. O código pode ser registrado diretamente na emissão da NF.

Importante: O código deve ser fornecido pelo contador.

Os campos "CI/CI IMP RETIDOS/CI PIS/COFINS" servem para exportar informações de impostos, do sistema E-Fiscal para o sistema Contábil (Telecont).

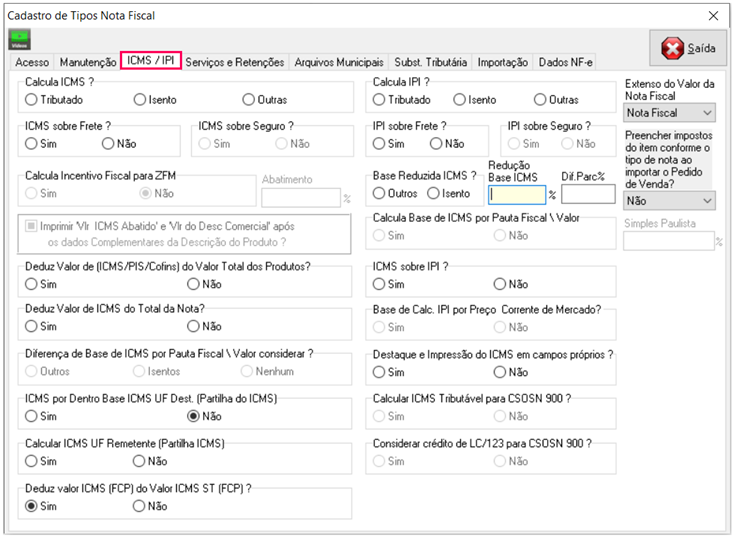

PASSO 3

A aba "ICMS/IPI" é destinada para a configuração do cálculo dos impostos de ICMS e IPI em sua nota.

Calcula ICMS? ou Crédito ICMS para Simples Nacional?: Indique se a nota é "Tributado", "Isento" ou "Outras" para o ICMS.

ICMS sobre Frete?/ICMS sobre Seguro?: Informe se o ICMS é calculado sobre "Frete" ou "Seguro". Após indique qual alíquota deve aplicar. Ao indicar que o ICMS será tributado a opção é ativa, podendo indicar se o ICMS será cálculo embutindo o valor de frete indicado na nota. Ao informar que "Sim" é apresentada a tela para indicar como será o cálculo, podendo ser:

- Alíquota Única: Será considerada a alíquota preenchida na tela. Lembrando que no cadastro de produto não pode esta preenchida a alíquota do ICMS.

- Alíquota do ICMS por Produto: Será considerada alíquota preenchida no cadastro do produto.

- Alíquota do ICMS por Estado: Será considerada alíquota preenchida na Tabela Alíquota/Estado, se no cadastro de produto o campo "Utiliza alíquotas por UF?" estiver como "Não". Caso esteja como "Sim" será considerada a alíquota preenchida na aba "Alíquotas/Estado" no cadastro do produto.

Cálculo de base reduzida: Indique qual cálculo será considerado quando houver a redução, sendo: Base de ICMS = (VP - Red. ICMS) + Frete + Seguro; ou Base de ICMS = (VP + Frete + Seguro) - Red. ICMS. Resumidamente, se o frete entra antes ou depois da redução da base. Se indicar que não, deve indicar como deseja a "Base de ICMS", sendo "Isento" ou "Outros".

Calcula Incentivo Fiscal para ZFM?: Indique se na nota possui este tipo de incentivo, após indique o percentual de incentivo.

Imprimir "Vlr ICMS Abatido" e "Vlr do Desc, Comercial" após os dados Complementares da Descrição do Produtos?: Habilite a opção, caso deseje que o valor inserido de abatimento seja apresentado no DANFE.

Deduz valor de (ICMS/PIS/COFINS) do Valor total dos Produtos?: Indique se deseja que os valores dos impostos sejam deduzidos do valor do produto inserido na nota.

Deduz Valor de ICMS do Total da Nota?: Selecione "Sim" se deseja que o valor de ICMS inserido na nota seja deduzido do valor total da nota.

Diferença de Base de ICMS por Pauta Fiscal/Valor Considerar?: Indique como deseja que considere a "Base de ICMS" por "Pauta Fiscal", seja como "Isento", "Outros" ou "Nenhum".

ICMS por Dentro Base ICMS UF Dest. (Partilha de ICMS): Assim o cálculo do valor para o diferencial de alíquota será feito diferente, conforme exemplo a seguir:

Total da Nota Fiscal: R$ 629,30

Alíquota Interna: 18%

Alíquota Interestadual: 12%

Base de Cálculo do Diferencial: R$ 767,43

Diferencial: 6% (18%-12%)

629,30 / 0,82 = 767,43

767,43 * 6% = 46,04

Valor. ICMS Partilha p/ UF Remetente = 46,04 * 40% = 18,41

Valor ICMS Relativo FCP da UF Destinatário = 46,04 * 60% = 27,62

Calcula ICMS UF Remetente (Partilha de ICMS): Parâmetro liberado para empresa optante pelo Simples Nacional. Habilite se deseja que na nota, seja realizado o cálculo sobre a Emenda Constitucional 87/2015, referente a "Partilha de ICMS" para vendas interestadual e o destinatário não é contribuinte de ICMS.

Calcula IPI?: Indique se a nota é "Tributada", "Isento" ou "Outras" para o IPI.

IPI sobre Frete?/IPI sobre Seguro?: Informe se o IPI é calculado sobre "Frete" ou "Seguro". Após indique qual alíquota deve aplicar. Ao indicar que "Sim" na tela seguinte informe qual a alíquota que será considerada, sendo:

- Alíquota Única: Será considerada a alíquota preenchida na tela. Lembrando que no cadastro de produto não pode esta preenchida a alíquota do IPI.

- Alíquota do IPI por Produto: Será considerada alíquota preenchida no cadastro do produto.

Se a opção estiver como "Não", indique como será considerada a "Base de IPI", sendo "Isento" ou "Outras".

Base Reduzida de ICMS?: Informe se a nota possui redução de base para ICMS, após indique o percentual da redução.

Calcula Base de ICMS por Pauta Fiscal/Valor?: Indique quando os itens inseridos na operação são tributados por um valor fixo e não por alíquota específica.

ICMS sobre IPI?: Indique se para incluir o valor do IPI na base de cálculo do ICMS. Ao optar por "Sim", indique uma fórmula para composição desta base cálculo, podendo incluir o valor do IPI antes ou depois da redução de ICMS, se houver.

Base de Cálculo IPI por Preço Corrente de Mercado?: Defina se a base de cálculo do IPI na operação deve ou não ser calculada sobre o preço corrente do produto no mercado.

Destacar e Impressão do ICMS em campos próprios?/Calcular ICMS tributável para CSOSN 900?/Considerar crédito de LC/123 para CSOSN 900?: Estes campos devem ser habilitados pelas empresas optantes do Simples Nacional ao realizar operações que sejam necessárias destacar de ICMS em campos próprios.

Extenso do valor da nota: Indique onde deseja apresentar o nome por extenso, sendo no próprio documento ou na duplicata.

Preencher impostos dos itens conforme o tipo de nota ao importar o Pedido de Venda?: Informe se deseja que considere os impostos conforme lançados no pedido ou o padrão do tipo de nota.

Importante: O "Pedido de Venda" só possui configuração de impostos como ICMS, ICMS ST e IPI, quando ocorre a tributação de outros impostos como PIS/COFINS/INSS/ISS/Importação. Utilize o parâmetro como "Sim", para que na sua nota fiscal os impostos sejam calculados corretamente.

Simples Paulista?: Indique se a empresa atende ao Regime Tributário Simplificado ao qual estão sujeitas as microempresas e empresas de pequeno porte no Estado de São Paulo. Era utilizado antes do Simples Nacional.

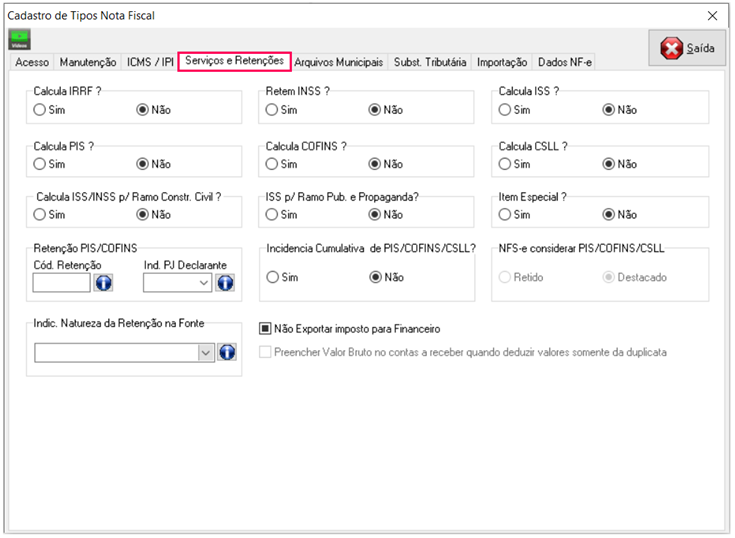

PASSO 4

Na aba "Serviços e Retenções", configure os impostos federais e municipais que devem ser calculados para cada operação e informe suas respectivas alíquotas.

Impostos: Em cada opção dos impostos ao clicar na opção "Sim", apresenta uma janela de "Configuração de Alíquotas e Tipos de Tributação", onde terão as seguintes opções:

- Acrescer: O valor do imposto será somado no valor total da nota/duplicata.

- Deduzir: O valor do imposto será reduzido ou abatido no valor total da nota/duplicata.

- Destacado: O valor do imposto será calculado, mas não será somado e deduzido do total da nota/duplicata.

- Retido: Informe se o impostos devidos, estão sujeitos à retenção.

IRRF - IMPOSTO DE RENDA RETIDO NA FONTE (opcional)

Calcula IRRF?: Informe se na nota vai calcular o Imposto de Renda Retido na Fonte. Se selecionar a opção "Sim".

Porcentagem IRRF: Informe o percentual que será aplicado no cálculo da nota fiscal.

Valor Mínimo: Indique qual será o valor mínimo para o recolhimento do imposto, limitando assim o valor.

Valor Acumulativo: Indique se possui valor acumulado na nota. Lembrando que para habilitar esta opção, a configuração deve ser feita em "Outros > Configurações > aba Nota fiscal > opção IRRF acumulativo na N.F.?" habilite como "Sim" e clique em "Gravar". Assim o sistema efetuará o cálculo a partir do valor informado para acumular.

Código Receita (DIPJ): Indique o código da guia que gera para este imposto. Esta informação fica apenas como título informativo, pois não gera a guia pelo sistema Faturamento, apenas pelo Fiscal.

Retido: Selecione "Sim" para indicar que o imposto possui retenção. Em caso contrário, selecione a opção "Não".

Considerar dedução de IR para cálculo de PIS/COFINS/CSLL?: Indique de o valor de dedução desse imposto, afetará os demais impostos.

Observação: Esta opção apenas será habilitada em "Outros > Configurações > aba Nota Fiscal" a opção "PIS/COFINS/CSLL Acumulativo da N.F", estiver como "Sim" e a opção "IRRF" no "Cadastro do Tipo de Nota" estiver selecionada a opção "Deduzir".

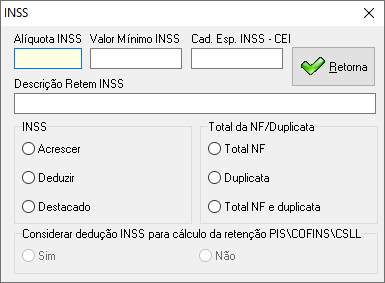

INSS - INSTITUTO NACIONAL DO SEGURO SOCIAL (opcional)

Retém INSS? Informe se na nota vai calcular o imposto de Instituto Nacional do Seguro Social.

Alíquota INSS: Informe o percentual que será aplicado no cálculo da nota fiscal.

Valor Mínimo INSS: Para este imposto indique o valor mínimo de arrecadação, conforme os dados da sua nota.

Cad. Esp. INSS- CEI: O campo CEI é referente ao Código Especifico do INSS. É a matricula do sujeito passivo perante a Receita Federal do Brasil.

INSS: Indique se o valor do imposto irá "Acrescer", "Deduzir" ou "Destacar" na nota fiscal. Após indique onde deseja considerar o valor, sendo "Total da NF" ou "Duplicata".

Considerar dedução de INSS para cálculo de PIS/COFINS/CSLL?: Indique de o valor de dedução desse imposto, afetará os demais impostos.

Observação: Esta opção apenas será habilitada se em "Outros > Configurações > aba Nota Fiscal", opção "PIS/COFINS/CSLL Acumulativo da N.F" estiver como "Sim" e a opção "INSS" no "Cadastro do Tipo de Nota" estiver selecionada a opção "Deduzir".

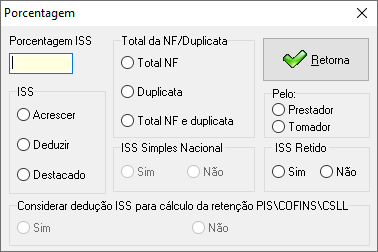

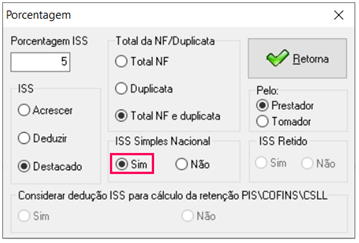

ISS - IMPOSTO SOBRE SERVIÇOS DE QUALQUER NATUREZA (preenchimento obrigatório para NFS-e)

Calcula ISS?: Informe se na nota vai calcular o imposto sobre serviço.

Porcentagem ISS: Informe o percentual que será aplicado no cálculo da nota fiscal.

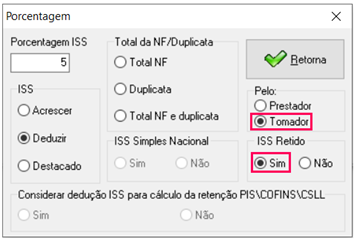

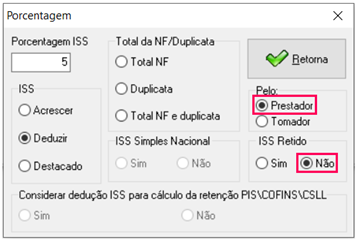

Considerar: Indique como o imposto será considerado na nota, sendo "Acrescer", "Deduzir" ou "Destacar", e onde será inserido o valor, sendo "Duplicata" ou "Nota Fiscal".

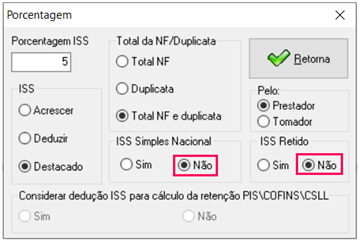

ISS Retido: O ISS é normalmente devido pelo prestador do serviço, mas existe algumas Prefeituras que atribuem ao tomador a responsabilidade sobre a retenção e recolhimento desse imposto. A responsabilidade pelo recolhimento do ISS deverá observar o disposto no Regulamento do ISS.

Retido na Fonte: Quando o imposto devido está sujeito à retenção pelo "Tomador dos Serviços", configure selecionando as seguintes opções "ISS Retido" como "Sim" e "Pelo Tomador".

A Recolher: Quando o imposto for devido pelo próprio "Prestador do Serviço", configure selecionando as seguintes opções "ISS Retido" como "Não" e "Pelo Prestador".

Importante: Qualquer dúvida consulte o seu contador ou a consultoria da Prefeitura de seu Município.

Informações Complementares - Empresas Enquadradas no Regime do Simples Nacional

Para empresas que estão enquadradas no regime do Simples Nacional, atualmente existem regras específicas para tributação do ISS. Orientamos que consulte seu contador ou consultoria fiscal da Prefeitura do seu Município para maiores orientações.

ISS Simples Nacional: Este parâmetro será habilitado somente para a empresa que estiver configurada em "Cadastros > Empresas > aba Complementares > opção Simples Nacional = Sim".

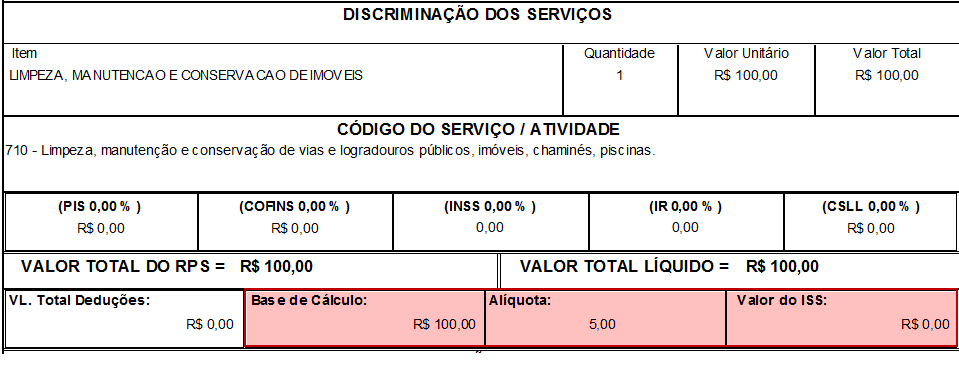

Ao selecionar "Sim" esta opção deve ser habilitada quando o "Valor do ISS" deve ser destacado zerado, mesmo que seja informado no campo "Porcentagem ISS" a "Alíquota do ISS".

Importante: Apenas será destacado "Valor da Base de Cálculo de ISS" e "Alíquota de ISS", caso não Destaque o "Valor da Base de Cálculo de ISS" e "Alíquota de ISS", deixe o campo "Porcentagem ISS" em branco.

Exemplo de como sai no RPS/NFS-e

Ao selecionar "Não" esta opção deve ser habilitada quando a empresa for utilizar a configuração do "ISS Retido".

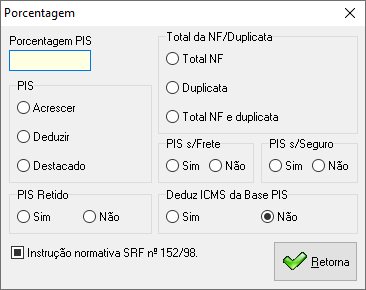

PIS - PROGRAMA DE INTEGRAÇÃO SOCIAL (opcional)

Calcula PIS?: Informe se na nota vai calcular o imposto de Programa de Integração Social.

Porcentagem PIS: Informe o percentual que será aplicado no cálculo da nota fiscal.

Observação: Insira a alíquota no "Cadastro do Produto > Tributos > PIS/COFINS" e na "Digitação da Nota Fiscal > Item da NF". A informação inserida no cadastro de produto, prevalece sobre o tipo de nota.

Considerar: Indique como o imposto será considerado na nota, sendo "Acrescer", "Deduzir" ou "Destacar", e onde será inserido o valor, sendo "Duplicata" ou "Nota Fiscal".

Retido: Selecione "Sim" para indicar que o imposto possui retenção. Em caso contrário, selecione a opção "Não".

PIS s/ Frete e PIS s/ Seguro: Indique se o valor de frete e seguro inserido na nota fiscal, será considerado na base de cálculo do imposto. Informe se o imposto é retido ou não.

COFINS - CONTRIBUIÇÃO PARA O FINANCIAMENTO DA SEGURIDADE SOCIAL (opcional)

Calcula COFINS?: Informe se na nota vai calcular o imposto de Contribuição para o Financiamento da Seguridade Social.

Porcentagem COFINS: Informe o percentual que será aplicado no cálculo da nota fiscal.

Observação: Insira a alíquota em "Cadastro do Produto > Tributos > PIS/COFINS" e na "Digitação da Nota Fiscal > Item da NF". A informação inserida no cadastro de produto, prevalece sobre o tipo de nota.

Considerar: Indique como deseja que o imposto seja considerado na nota, sendo "Acrescer", "Deduzir" ou "Destacar", e onde será inserido o valor, sendo "Duplicata" ou "Nota Fiscal".

Retido: Selecione "Sim" para indicar que o imposto possui retenção. Em caso contrário, selecione a opção "Não".

COFINS s/ Frete e COFINS s/ Seguro: Indique se o valor de frete e seguro inserido na nota fiscal, será considerado na base de cálculo do imposto. Informe se o imposto é retido ou não.

CSLL - CONTRIBUIÇÃO SOCIAL SOBRE O LUCRO LÍQUIDO (opcional)

Calcula CSSL?: Informe se na nota vai calcular o Imposto de Contribuição Social Sobre o Lucro Líquido.

Código Receita CSLL: Indique o código da guia que gera para este imposto. Esta informação fica apenas como título informativo no sistema, pois não gera a guia pelo sistema Faturamento, apenas pelo Fiscal.

Considerar: Indique como deseja que o imposto seja considerado na nota, sendo "Acrescer", "Deduzir" ou "Destacar", e onde será inserido o valor, sendo "Duplicata" ou "Nota Fiscal".

CSLL Retido: Selecione "Sim" para indicar que o imposto possui retenção. Em caso contrário, selecione a opção "Não".

PARÂMETROS ESPECÍFICOS - Não obrigatórios

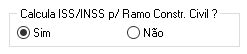

Calcula ISS/INSS p/ Ramo Constr. Civil? (Parâmetro Específico de Construção Civil)

Quando habilitado "Calcula ISS/INSS p/ ramo Constr. Civil", na "Digitação da Nota Fiscal > Item da Nota" na saída do campo "ISS Retido", quando este for igual a "Sim" abrirá uma tela de "ISS Retido". Se for utilizar realmente desta modalidade de cálculo de construção civil, na tela do lançamento do item na NF, informe o valor de retenção de ISS (Base x % ISS), para que possa deduzir do total nota fiscal e duplicata.

Observação: Caso deixe o parâmetro de cálculo para Construção Civil habilitado no tipo de nota como "Não", na opção de "ISS Retido" do item na nota, também fará o cálculo de dedução do ISS na totalização da nota fiscal e duplicata se assim configurados, pois não se trata de retenção e sim apenas cálculo de dedução de imposto.

O que o sistema irá fazer se eu habilitar sim?

Na nota fiscal com Serviços e Produtos, existindo a alíquota de INSS, resulta:

1. Base INSS = Total de Produtos - Total de Serviços

R$ 200,00 - R$ 100,00

Base INSS = R$ 100,00

2. Total INSS = (Base INSS * Alíquota de INSS) / 100;

(R$ 100,00 multiplicando por 10) Dividindo por 100

Total INSS = R$ 10,00

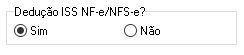

Dedução ISS NF-e/NFS-e?

Quando o parâmetro estiver "Sim", na "Digitação de Nota Fiscal > Item da Nota" ao passar pelo campo "Redução ISS" é aberta a janela "Deduções".

Se no campo "Redução ISS" informar uma alíquota, ao abrir esta tela e habilitar o parâmetro "Valor reduzido igual dedução", o sistema alimenta o campo "Valor de Deduções" automaticamente.

Cálculo: Valor total do serviço 50.000,00 multiplicado pela alíquota do campo redução ISS 10% = traz no valor de deduções = 5.000,00. Se não habilitar o parâmetro, o sistema permite digitar o valor manualmente no campos valor de de deduções.

ISS para Ramo de Publicidade e Propaganda?

Quando a empresa emitir RPS/SP e o parâmetro do "Tipo de Nota" estiver como "Sim", ao emitir nota fiscal será aberto tela "Deduções" após passar pelo campo "Redução ISS", para preenchimento das informações referente as deduções na nota fiscal.

Se no campo "Redução ISS" informar uma alíquota, ao abrir a tela e habilitar o parâmetro "Valor reduzido igual dedução", o sistema alimenta o campo "Valor de Deduções" automaticamente, o cálculo que ele fez foi:

Valor total do serviço R$ 50.000,00 multiplicado pelo alíquota do campo redução ISS 10% = trouxe no valor de deduções = R$ 5.000,00, se não habilitar o parâmetro o sistema permite digitar o valor manualmente no campo valor de deduções.

Item Especial?

Normalmente é utilizado para outras despesas na nota fiscal. Ao habilitar a opção "Sim" é apresentada a tela para preenchimento dos campos, referente ao item especial que deseja inserir na nota.

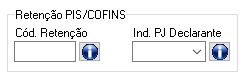

Retenção PIS/COFINS

Indique o código da receita de retenção/recolhimento, referente à retenção ou ao recolhimento, informação utilizada para fins de geração da EFD PIS/COFINS (Intermédio de Exportação Fiscal: Registro E604 - Campo 10), e indique o indicador da condição da pessoa jurídica declarante, sendo:

0 - Se o emitente for Beneficiário da Retenção/recolhimento;

1 - Se o emitente for Responsável pelo Recolhimento.

Informação utilizada para fins de geração da EFD PIS/COFINS (Intermédio de Exportação Fiscal: Registro E604 - Campo 11).

Observação: Esta opção apenas é habilitada quando as opções "PIS/COFINS" estão configuradas como "Retido".

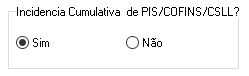

Incidência Cumulativa de PIS/COFINS/CSLL?: Parâmetro específico para Acumulativo de PIS/COFINS/CSLL.

Este parâmetro é utilizado para a emissão de Nota Fiscais de Serviços, quando a empresa "Trabalhar com Acumulativo de PIS/COFINS/CSLL" por pagamento ou emissão, ou quando houver retenções em algum destes impostos, e consequentemente a incidência dos mesmos.

NFS-e Considerar PIS/COFINS/CSLL?: Parâmetro específico para Acumulativo de PIS/COFINS/CSLL.

Como habilitá-lo?

Será habilitado apenas quando no "Cadastro do Tipo de Nota > aba Serviços e Retenções" o parâmetro "Incidência Cumulativa de PIS/COFINS/CSLL?" estiver checado com opção "Sim". Caso contrário permanecerá bloqueado.

Qual a sua função?

Permitir ao usuário que opte por qual valor deve ser enviado e impresso no RPS de notas, cujos valores desses tributos forem retidos, ou seja, podendo ser os impostos destacados ou os valores retidos.

Na prática, quando estiver:

- Retido: É impresso os valores (acumulado) de PIS/COFINS/CSLL no RPS quando ultrapassar o valor de R$ 215,56 em notas fiscais emitidas para um mesmo grupo de CNPJ, dentro do mês de emissão ou pagamento (dependendo da configuração utilizada em "Outros > Configurações > opção Considerar acumulo Mensal (M), Mês de Pagto (P), ou Mês de Emissão (E) para cálculo de Pis/Cofins/CSLL? P ou E)".

Observação: Notas que não atingirem o montante superior à R$ 215,56, não será impresso os valores destes impostos.

- Destacado: É impresso no RPS os valores destes impostos, independente do acúmulo.

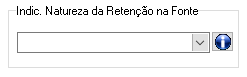

Indic. Natureza da Retenção na Fonte: Parâmetro específico - Integração com sistema Escrita Fiscal Office.

Deve ser configurado para geração do arquivo FML para o sistema E-Fiscal. Informação pertinente ao código indicador da natureza da retenção na fonte, relacionado à retenção dos impostos em Notas Fiscais de Serviços, com finalidade de exportação ao módulo Fiscal para geração do EFD - Escrituração Fiscal Digital. Informe um dos códigos da listagem abaixo para geração da EFD PIS/COFINS, e não havendo informação neste campo ou para período igual ou menor que 03/2011, deixe em branco:

01 - Retenção por Órgãos, Autarquias e Fundações Federais;

02 - Retenção por Outras Entidades da Administração Pública Federal;

03 - Retenção por Pessoas Jurídicas de Direito Privado;

04 - Retenção por Sociedade Cooperativa;

05 - Retenção por Fabricante de Máquinas e Veículos;

99 - Outras Retenções.

Não exportar impostos para Financeiro

Este parâmetro é relacionado a integração com o módulo Financeiro do Business. Ao selecionar esta opção, os impostos selecionados na aba "Serviços e Retenções" e calculados na nota fiscal, não serão apresentados nos títulos gerados no sistema Financeiro.

Preencher o valor bruto no contas a receber quando deduzir valores somente da duplicata

Este parâmetro também está relacionado a integração com o módulo Financeiro do Business e ele é habilitado para seleção, quando configurar em qualquer opção de imposto da aba referida as opções "Deduzir - Duplicata". A função deste parâmetro, é alimentar no sistema "Financeiro > Contas a Receber" o campo "Valor Bruto", ou seja, apresentará o valor cheio (total da nota).

Observação: Ressaltamos que só exportará o valor bruto no título quando os tributos estiverem configurados somente da duplicata, e se forem deduzidos da nota fiscal, o valor bruto também não será exportado.

PASSO 5

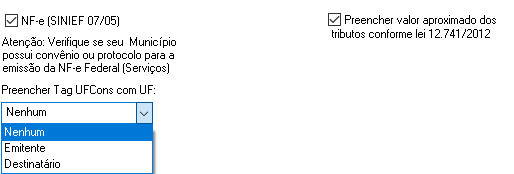

Na aba "Arquivos Municipais" indique qual será o tipo de nota que vai emitir, sendo "NF-e" ou "NFS-e".

Para configuração da Nota Fiscal Eletrônica (produto), é necessário preencher os campos a seguir:

NF-e (SINIEF 07/05): Habilite a opção para identificar a nota como eletrônica dentro do sistema.

Preencher Tag UFCons com UF: Indique como será preenchido a informação na nota, sendo "Nenhum", "Emitente" e "Destinatário".

Observação: Este parâmetro é responsável pela geração da tag que refere-se ao UF de consumo para os produtos de gênero 27, 29, etc., que são os produtos da ANP Combustíveis e Lubrificantes.

Preencher valor aproximado dos tributos conforme Lei 12.741/2012: Habilite a opção se na nota será calculado o valor. Lembrando que o valor é apresentado automaticamente, desde que no cadastro de Classificação Fiscal tenha preenchido os campos sobre as Cargas Tributárias, ou realizou a importação da Tabela de Carga Tributária, em "Outros > Importar > Importação de Carga Tributária".

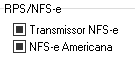

Para configuração da Nota Fiscal de Serviço Eletrônica, é necessário preencher os campos a seguir:

Transmissor NFS-e: Esta opção deve ser habilitada para o cliente que vai utilizar o módulo "NFS-e". Lembrando que deve habilitar no "Outros > Configurações > Gerais 3 > opção Transmissor NFS-e" para habilitar este recurso.

NFS-e Americana (Nome do seu Município): Será visualizado somente para alguns Municípios e poderá habilitar, se o tipo de nota refere-se a "NFS-e" do seu Município.

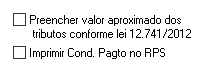

Preencher valor aproximado dos tributos conforme Lei 12.741/2012: Habilite a opção se na nota deseja calcular e destacar o valor. Dúvidas de como calcular e destacar o valor aproximado dos tributos para uma NFS-e, CLIQUE AQUI.

Imprimir Cód. Pagamento no RPS: Este parâmetro só será visualizado para alguns Municípios específicos. Nele pode indicar se deseja apresentar no RPS o código de pagamento gerado na nota fiscal.

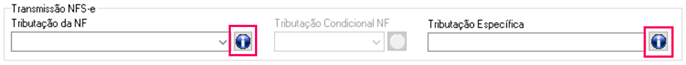

Transmissão NFS-e

Importante: As configurações de tributações apresentadas abaixo, serão visualizadas e habilitadas, de acordo com o layout do Município. Atente-se para as opções que forem habilitadas para o seu Município.

*(i) Utilize botão para maiores informações dos tipos de tributações.

Tributação da NF (I)*: Selecione o tipo de tributação que utilizará nesse cadastro.

1 - Tributado no Município;

2 - Tributado fora do Município;

3 - Isento;

4 - Imune;

5 - Exigibilidade suspensa por decisão jurídica;

6 - Exigibilidade suspensa por procedimento administrativo;

7 - Não incidência;

8 - Exigível;

9 - Exportação;

10 - Cancelado.

Tributação Condicional da NF (I)*: Quando preenchido o campo "Tributação da NF" com as opções: 3, 4, 5, 6, 7 ou 8, é habilitado o campo "Tributação Condicional da NF" que será identificado conforme a legenda abaixo:

A - Tributado no Município, porém Isento;

B - Tributado fora do Município, porém Isento;

C - Cancelado;

M - Tributado no Município, porém Imune;

N - Tributado fora do Município, porém Imune;

P - Exportação de Serviços;

X - Tributado no Município, porém exigibilidade suspensa;

V - Tributado fora do Município, porém exigibilidade suspensa.

Tributação Específica (somente é habilitado se não for preenchido a opção Tributação da NF)

Código utilizado quando o Município adotar tributação exclusiva não contida na tabela do campo acima, verificar regra adotada pelo Município.

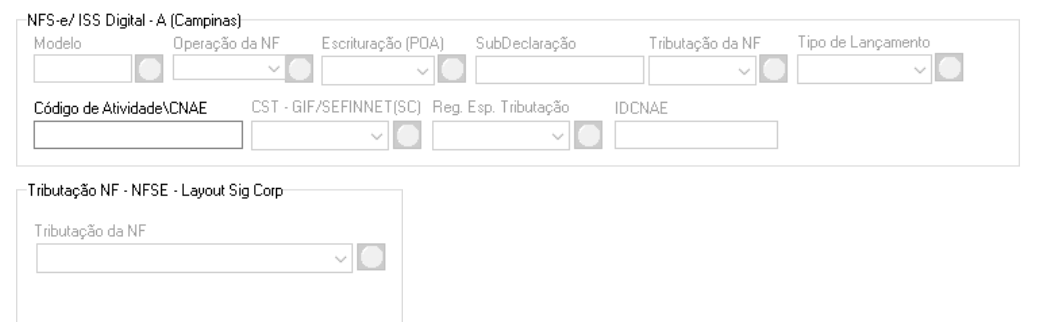

Configurações Adicionais Tributação da NF: Os campos são habilitados de acordo com o layout de cada Município (Prefeitura).

CNAE da Atividade do Prestador de Serviço: Campo numérico com 9 caracteres, sem pontos e barras.

Tributação NF - NFS-e Layout Sig Corp: Campo apenas é habilitado quando se trata dos Municípios que atendem este tipo de layout.

Exemplos de Municípios: Arapoti (PR), Balsa Nova (PR), Campina Grande do Sul (PR), Cianorte (PR), Jacarezinho (PR), Londrina (PR), Palmeira (PR), Quatro Barras (PR), Sarandi (PR), São João de Meriti (RJ, Capão da Canoa (RS), Parobé (RS), Rio Grande (RS), Sapiranga (RS), Rolim de Moura (RO), Braço do Norte (SC), Assis (SP), Batatais(SP), Botucatu (SP), Conchal (SP), Cordeirópolis (SP), Engenheiro Coelho (SP), Itapira (SP), Itupeva (SP), Marília (SP), Mogi Guaçu (SP), Mogi Mirim (SP), Santa Gertrudes (SP), Sumaré (SP).

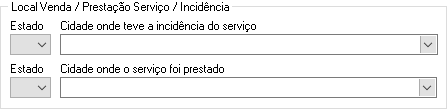

Local Venda/Prestação Serviço/Incidência: Ao preencher estes campos, na "Digitação do RPS/NFSe > botão Adicionais", as informações serão carregadas automaticamente.

PASSO 6

Se esse tipo de nota que esta cadastrando for calcular "Substituição Tributária", CLIQUE AQUI para saber como realizar a configuração dessa aba.

PASSO 7

Se esse tipo de nota que esta cadastrando for uma "Nota de Importação", CLIQUE AQUI para saber como realizar a configuração dessa aba.

PASSO 8

Assim que terminar de preencher as abas necessárias para a emissão da sua nota, volte na aba "Manutenção" e clique no botão "Grava", para que o novo cadastro fique gravado em seu sistema.

Importante: Este material possui a finalidade de orientar o usuário na configuração e lançamento da nota dentro do sistema. Qualquer dúvida relacionada a parte fiscal, como Situações Tributárias, alíquotas, entre outros, devem ser verificadas diretamente com o contador da empresa.